Início da Atividade Seguradora no Brasil

A atividade seguradora no Brasil teve início com a abertura dos portos ao comércio internacional, em 1808. A primeira sociedade de seguros a funcionar no país foi a "Companhia de Seguros BOA-FÉ", em 24 de fevereiro daquele ano, que tinha por objetivo operar no ramo de seguro marítimo.

Naquele período, a atividade seguradora era regulada pelas leis portuguesas. Somente em 1850, com a promulgação do "Código Comercial Brasileiro" (Lei n° 556, de 25 de junho de 1850) é que o seguro marítimo foi pela primeira vez estudado e regulamentado em todos os seus aspectos.

O advento do "Código Comercial Brasileiro" foi de fundamental importância para o desenvolvimento do seguro no Brasil, incentivando o aparecimento de inúmeras seguradoras, que passaram a operar não só com o seguro marítimo, expressamente previsto na legislação, mas, também, com o seguro terrestre.

Até mesmo a exploração do seguro de vida, proibido ipsis litteris pelo Código Comercial, foi autorizada em 1855, sob o fundamento de que esta norma só proibia o seguro de vida quando feito juntamente com o seguro marítimo. Com a expansão do setor, as empresas de seguros estrangeiras começaram a se interessar pelo mercado brasileiro, surgindo, por volta de 1862, as primeiras sucursais de seguradoras sediadas no exterior.

Estas sucursais transferiam para suas matrizes os recursos financeiros obtidos pelos prêmios cobrados, provocando uma significativa evasão de divisas. Assim, visando proteger os interesses econômicos do País, foi promulgada, em 5 de setembro de 1895, a Lei n° 294, dispondo exclusivamente sobre as companhias estrangeiras de seguros de vida. A norma determinava que suas reservas técnicas fossem constituídas e tivessem seus recursos aplicados no Brasil, para fazer frente aos riscos aqui assumidos.

O século XIX também foi marcado pelo surgimento da "previdência privada" brasileira, pode-se dizer que inaugurada em 10 de janeiro de 1835, com a criação do MONGERAL - Montepio Geral de Economia dos Servidores do Estado - proposto pelo então Ministro da Justiça, Barão de Sepetiba, que. Pela primeira vez um produto oferecia planos com características de facultatividade e mutualismo. A Previdência Social só viria a ser instituída através da Lei n° 4.682 (Lei Elói Chaves), de 24/01/1923.

O Contrato de Seguro no Código Civil Brasileiro

Foi em 1º de janeiro de 1916 que se deu o maior avanço de ordem jurídica no campo do contrato de seguro, ao ser sancionada a Lei n° 3.071, que promulgou o "Código Civil Brasileiro", com um capítulo específico dedicado ao "contrato de seguro". Os preceitos formulados pelo Código Civil e pelo Código Comercial passaram a compor, em conjunto, o que se chama Direito Privado do Seguro.

Esses preceitos fixaram os princípios essenciais do contrato e disciplinaram os direitos e obrigações das partes, de modo a evitar e dirimir conflitos entre os interessados. Foram esses princípios fundamentais que garantiram o desenvolvimento da instituição do seguro.

A Primeira Empresa de Capitalização

A primeira empresa de capitalização do Brasil foi fundada em 1929, chamada de "Sul América Capitalização S.A". Entretanto, somente 3 anos mais tarde, em 10 de março de 1932, é que foi oficializada a autorização para funcionamento das sociedades de capitalização através do Decreto n° 21.143, posteriormente regulamentado pelo Decreto n° 22.456, de 10 de fevereiro de 1933, também sob o controle da Inspetoria de Seguros.

O parágrafo único do artigo 1 o do referido Decreto definia: "As únicas sociedades que poderão usar o nome de "capitalização" serão as que, autorizadas pelo Governo, tiverem por objetivo oferecer ao público, de acordo com planos aprovados pela Inspetoria de Seguros, a constituição de um capital mínimo perfeitamente determinado em cada plano e pago em moeda corrente, em um prazo máximo indicado no dito plano, à pessoa que subscrever ou possuir um título, segundo cláusulas e regras aprovadas e mencionadas no mesmo título".

Criação do IRB e da SUSEP

Com a promulgação da Constituição de 1937 (Estado Novo), foi estabelecido o "Princípio de Nacionalização do Seguro". Em consequência, por meio do Decreto n° 5.901, de 1940, foram criados os seguros obrigatórios para comerciantes, industriais e concessionários de serviços públicos, pessoas físicas ou jurídicas, contra os riscos de incêndios e transportes (ferroviário, rodoviário, aéreo, marítimo, fluvial ou lacustre), e em 1939, o Instituto de Resseguros do Brasil (IRB), através do Decreto-Lei n° 1.186. As sociedades seguradoras ficaram obrigadas a ressegurar no IRB as responsabilidades que excedessem sua capacidade de retenção própria.

O IRB adotou, desde o início de suas operações, duas providências eficazes, visando a criar condições de competitividade para o surgimento e o desenvolvimento de seguradoras de capital brasileiro: o estabelecimento de baixos limites de retenção e a criação do chamado excedente único. Com a adoção de baixos limites de retenção e do mecanismo do excedente único, empresas pouco capitalizadas e menos instrumentadas tecnicamente – como era o caso das empresas de capital nacional – passaram a ter condições de concorrer com as seguradoras estrangeiras, uma vez que tinham assegurada a cobertura automática de resseguro.

Com o passar do tempo, entretanto, o modelo monopolista e centralizador começou a dar mostras de esgotamento, e de já não atender plenamente às novas exigências do mercado. Idealizado para ser fundamentalmente uma instituição ocupada com o resseguro, o IRB vinha ultrapassando os limites de suas funções originárias e assumindo um caráter de órgão fiscalizador.

Em 1966, com a edição do Decreto-Lei nº 73, o governo instituiu o Sistema Nacional de Seguros Privados, criando o Conselho Nacional de Seguros Privados (CNSP) e a Superintendência de Seguros Privados (SUSEP), órgão controlador e fiscalizador da constituição e funcionamento das sociedades seguradoras e entidades abertas de previdência privada. Dotada de poderes para apurar a responsabilidade e apenar corretores de seguros que atuam culposa ou dolosamente em prejuízo das seguradoras ou do mercado, a SUSEP assume, pela primeira vez no Brasil, a tutela direta dos interesses dos consumidores de seguros.

O IRB, que até então praticamente exercera funções hegemônicas na definição dos modos de operação de seguros no Brasil, passa a dividir com a SUSEP atribuições que, embora distintas nos termos da legislação, por quase duas décadas acabaram se superpondo em importantes aspectos. No final da década de 60, três sinistros quase quebraram o mercado – os incêndios que destruíram a TV Paulista, a fábrica de biscoitos Marilu e a fábrica da Volkswagen em São Bernardo –, o que chamou a atenção das autoridades para a necessidade de fortalecer as seguradoras. Tem início, então, um processo de fusões e aquisições, incentivado pelo governo, que reduziu o número de seguradoras de 176, em 1970, para 97, em 1974.

Fonte 1

Fonte 2

Raio X da Indústria de Seguros

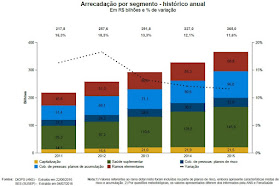

O mercado de seguros no Brasil é fortemente concentrado em três sub-ramos: seguro saúde, seguros de pessoas (vida, acidentes e previdência) e automóveis. Juntos estes seguros detiveram 84,4% da receita no ano de 2013. No entanto, o mercado tem crescido significativamente em ramos não tradicionais como patrimonial, transporte, riscos financeiros, habitacional, rural e outros.

Ramo Vida

O ramo vida, que engloba seguros de pessoas e contribuições de previdência, é um dos mais importantes do mercado, com 34,9% da receita total de prêmios. Mas existem importantes diferenças dentro desse grupo. O produto mais importante é o que agrega seguro de vida e plano de previdência, chamado Vida Gerador de Benefícios Livres (VGBL).

Ramo Não Vida

No ramo não vida, o seguro mais importante em termos de receitas é o de saúde, seguido do seguro automóvel e do seguro patrimonial. O seguro de automóveis já foi o mais importante do país, mas nos últimos anos perdeu participação para outros ramos. Isso está relacionado ao crescimento da demanda por produtos de previdência e ao aumento da competição entre as seguradoras de automóveis, o que barateou os prêmios e diminuiu a receita.

O seguro saúde é um produto bastante importante no ramo não vida, com 66,0% do total de seguros desse ramo. Obteve um crescimento de 83% entre 2008 e 2013. O seguro patrimonial protege o segurado contra riscos de incêndio e roubo de seu imóvel, bem como dos conteúdos. A apólice compreensiva residencial ou empresarial adiciona outras coberturas. É um seguro pouco vendido no Brasil quando comparado com o que ocorre nos Estados Unidos e na Europa. A razão é que para muitos brasileiros, o risco maior no que se refere a bens é o roubo e acidentes de automóvel.

Ramos não tradicionais

Alguns ramos não tradicionais tiveram rápido crescimento nos últimos anos. É o caso do seguro de garantia estendida para eletrodomésticos, que, inexistente em 2004, arrecadou prêmios de mais de R$ 2,9 bilhões em 2013 e dos seguros de riscos financeiros, rural e habitacional, cujas receitas de prêmios aumentaram, entre 2008 e 2013, respectivamente, 74%, 199% e 208%.

A razão disso prende-se à retomada do crescimento econômico com expansão do crédito, aos excelentes resultados da agricultura e à criatividade do mercado segurador em oferecer novos produtos mais adequados às necessidades e perfis de risco dos consumidores.

O seguro de riscos financeiros protege os contratantes (empresários, locatários etc) contra perdas derivadas de desrespeito a cláusulas contratuais, uma preocupação que aumenta à medida que a economia se reativa.

O seguro rural é um importante instrumento de política agrícola, por permitir ao produtor proteger-se contra perdas decorrentes, principalmente, de fenômenos climáticos adversos. Tal seguro teve grande avanço com a criação do Programa de Subvenção ao Prêmio do Seguro Rural no qual de 40% a 70% do prêmio do seguro são garantidos pelo governo federal.

O seguro habitacional é uma garantia fundamental para o crédito imobiliário, com benefícios para todas as partes envolvidas. Garante que a família permaneça com o imóvel na falta do mutuário por morte ou invalidez permanente. E para a instituição financeira que concedeu o financiamento, a quitação da dívida. Também garante a indenização ou a reconstrução do imóvel, caso ocorram danos físicos causados por riscos cobertos.

Resseguro

O resseguro é o seguro do seguro e tem papel fundamental para o desenvolvimento do mercado. Numa seguradora, o risco excedente ao limite técnico deve ser transferido a outra empresa via operações de cosseguro e/ou resseguro e retrocessão, no caso dos resseguradores. Até 1939, o resseguro no Brasil era feito quase totalmente no exterior, de forma direta ou via empresas estrangeiras que operavam no país.

A criação do Instituto de Resseguros do Brasil (IRB-Brasil Re), como autarquia estatal monopolista nas operações de resseguro e retrocessão, teve como objetivos fortalecer as seguradoras nacionais através da maximização de sua capacidade de retenção e manter no Brasil prêmios de resseguro antes repassados a outros países. Tal situação começou a mudar com Emenda Constitucional nº 13, de 1996, que aprovou a quebra do monopólio exercido pelo IRB, e foi sacramentada pela Lei Complementar n° 126, de 2007, que abriu o mercado de resseguro.

Os prêmios de resseguro das resseguradoras locais tiveram alta de 29,5% entre 2008 e 2013. A sinistralidade subiu no mesmo período de comparação, indo de 75,8% para 88,2%. O índice combinado caiu de 107,9% em 2008 para 103,2% em 2013. O resultado financeiro teve queda de 13,7% e o resultado patrimonial foi de R$ 56,7 milhões (+691,05%). Desse modo, o setor passou de um lucro liquido de R$ 416 milhões em 2008 para um lucro de R$ 271 milhões em de 2013, ou seja, queda de 35,0%.

A rentabilidade do patrimônio líquido cresceu 5,8% em 2013. Os prêmios de resseguros do mercado brasileiro (auferidos pelas locais, admitidas e eventuais) cresceram 117,2% entre 2008 e 2013. Com isso, a retenção geral de prêmios no mercado de seguros diminuiu de 91,1% para 90,4%.

Fonte

Estabilidade e Crescimento

Entre meados da década de 70 e fins da década de 80, o mercado de seguros, previdência privada e capitalização se encontrava estagnado. Inflação elevada, regulação inibidora da competição e cultura nacional desacostumada com os seguros constituíam os principais entraves.

De 1990 para cá, o mercado mudou bastante. Os governos concederam às seguradoras maior liberdade de fixação de preços e demais condições das apólices, diversas companhias internacionais passaram a operar no Brasil, a oferta de produtos se diversificou e a maior concorrência trouxe benefícios para os consumidores na forma de queda de prêmios.

Com as reformas dos primeiros anos da década de 90, teve início um período de crescimento que foi ainda mais acentuado depois do sucesso da estabilização monetária de 1994 que acabou com a hiperinflação.

Os principais indicadores do mercado segurador mais que dobraram: a receita anual com prêmios de seguros e contribuições a planos de previdência passou de US$ 32 por habitante, em 1990, para US$ 443 em 2013 e o quociente dessa receita contra o PIB subiu de 1,2% para 4,0% no mesmo período (excluído saúde suplementar).

Porém, no Brasil a indústria de seguros ainda possui baixo nível de penetração como pode ser visto nos gráficos comparativos a seguir. Em outras palavras, há ainda muito mercado a se explorar.

Estatísticas Atualizadas

Este breve resumo estatístico exibe informações relevantes sobre o Mercado Segurador e seus diversos segmentos, a partir de dados públicos da SUSEP e ANS, além de fontes auxiliares como BCB e IBGE. Estas informações serão atualizadas periodicamente, sempre que houver a divulgação de novos dados pela Susep ou ANS. Estatísticas mais detalhadas de cada segmento são encontradas em área equivalente do sítio eletrônico da FenSeg, FenaPrevi, FenaSaúde e FenaCap, conforme o caso.

Fonte

Principais Seguradoras

A tabela a seguir apresenta as maiores seguradoras em atividade no país sob o ponto de vista do Patrimônio Líquido Ajustado.

Fonte: SUSEP

A figura a seguir apresenta o RSPL (resultado por patrimônio líquido) das principais seguradoras do mercado.

A figura a seguir apresenta a participação das principais seguradoras do mercado no primeiro trimestre de 2016.

O mercado de seguros projeta um 2016 mais desafiador do lado operacional, com aumento da sinistralidade como reflexo da crise no país, mas ainda assim espera sustentar expansão de prêmios de dois dígitos no ano. Haverá, de qualquer forma, uma desaceleração desses prêmios e o resultado financeiro crescerá de modo mais contido, obrigando as companhias do setor a serem mais competitivas em preço, mesmo que essa postura signifique sacrificar um pouco as margens do segmento.

Apesar disso, nem tudo está perdido para o crescimento, embora ele seja muito mais modesto, há sim oportunidades que podem ser aproveitadas, principalmente porque a crise leva a coberturas de menor valor. É possível que negociações grandiosas fiquem em segundo plano, mas transações menores têm ótimas perspectivas.

"Teremos um crescimento um pouco mais modesto, mas o Brasil ainda tem espaço para crescer em seguros", avalia o superintendente da Superintendência de Seguros Privados (Susep), Roberto Westenberger, em entrevista ao Broadcast, serviço em tempo real da Agência Estado. Um dos responsáveis pela desaceleração mais rápida do setor, conforme demonstram as projeções da CNseg – Confederação Nacional das Seguradoras, é o ramo de saúde complementar.

Márcio Coriolano, presidente da Bradesco Saúde e da Federação Nacional de Saúde Suplementar (FenaSaúde), explica que a crise econômica e também a Lava Jato, que resultou em várias demissões nas empresas envolvidas, afetam diretamente o setor, que ainda assim mostra "resiliência" pelo fato de o plano de saúde ser um dos últimos itens a entrar na lista de ajuste das famílias.

O segmento também será afetado, conforme Coriolano, em termos de sinistralidade, uma vez que as pessoas que engordam a lista do desemprego tendem a utilizar mais o plano. Gabriel Portella, presidente da SulAmérica, observa, porém, que o mercado está mais bem preparado sob o ponto de vista de gestão de sinistros.

"Em 2009, não estávamos preparados e o mercado também não. Agora, as empresas estão mais conscientes, o desenho dos planos mudou, os funcionários participam mais com co-participação", admite o executivo. Já na área de seguro de automóvel, o mercado prevê leve aceleração. A CNseg espera expansão de 3,9% em 2016.

Como estímulo para o segmento, a despeito da queda nas vendas de automóveis, o presidente do conselho de administração da Porto Seguro e também interino da CNseg, Jayme Garfinkel, cita o seguro popular, que permite a utilização de peças usadas no conserto de carros segurados, atualmente em consulta pública.

"51,9 milhões de veículos com mais de cinco anos de uso não têm seguro. É um mercado que pode passar a ser explorado a partir do seguro popular, que deve ser realidade no ano que vem", avalia ele. Garfinkel admite, entretanto, que a sinistralidade tende a piorar no segmento, assim como as fraudes, por conta do ambiente atual, mas não projeta um "aumento dramático".

Para a CNseg, o ano de 2016 deve apresentar um crescimento de 10,5% em um cenário otimista. Em 2015, a expectativa foi maior, fechando em 11% de prêmios emitidos, contra 12% estimados para 2014. Roberto Westenberguer, superintendente da Susep alerta que é preciso ter cautela, “mas o Brasil ainda tem espaço para crescer em seguros”.

Na área de Seguro de Automóvel, por exemplo, o mercado está em aceleração de 3,9%. Houve um estímulo para esse segmento por conta da queda nas vendas dos veículos e pela aprovação do Seguro Popular, onde é permitido a utilização de peças usadas no conserto de carros segurados. Mas, a Fundação Proteste, órgão de defesa do consumidor, alerta ao consumidor que assegure a garantia e o bom estado da peça de segunda mão e a forma como será instalada no veículo.

O aumento da sinistralidade também vem como reflexo da crise. Estatísticas da CNseg revelam que um dos responsáveis pela desaceleração do setor é o ramo de saúde. A crise econômica afetou diretamente o setor, que ainda assim mostra capacidade de se recuperar, pois o plano de saúde acaba sendo uns dos últimos itens a entrar na lista de ajuste das famílias brasileiras, uma vez que o grande número de pessoas desempregadas tende a utilizar mais o plano.

A maneira da distribuição de seguros, principalmente através de plataformas digitais, também preocupa o mercado segurador, pois além de estreitarem o relacionamento com os clientes, vêm ampliando os canais de venda para conquistar novos públicos. No entanto, apesar de se tornar uma tendência cada vez mais real e próxima, o segmento ainda precisa de uma base sólida, pois a figura do Corretor de Seguros ainda é de extrema importância.

Segundo a Federação Nacional dos Corretores de Seguros Privados e de Resseguros, de Capitalização, de Previdência Privada, das Empresas Corretoras de Seguros e de Resseguros, a Fenacor, o setor aguarda definições da economia da política nacional para marcar a retomada de suas expectativas positivas. Nos últimos seis meses, o cenário foi de pequenas oscilações e queda.

Fonte 1

Fonte 2

Perspectivas de Médio e Longo Prazo

Por segmentos específicos, hoje, em média, apenas 25% da frota brasileira de automóveis é segurada. Os mercados de São Paulo e Rio de Janeiro são os que estão mais amadurecidos, mas há ampla oportunidade de crescimento. A estimativa é de que esse mercado cresça acima de 9% ao ano.

No seguro de vida falta consciência da população para a importância dessa segurança, ou mesmo para contratar capitais de proteção que estejam em sinergia com suas verdadeiras necessidades. No que se refere às classes C e D, as seguradoras devem buscar criar produtos que tenham como ponto principal a forma de cobrança mais barata, evitando boletos bancários. Os seguros de vida e acidentes pessoais também podem crescer acima de 9% ao ano.

Já em previdência, o aumento do nível de conscientização, com educação eficiente, é que vai levar ao aumento do consumo. Nosso país tem carência de consumo de bens e serviços e a previdência ainda não é vista como uma prioridade nos orçamentos das pessoas. Estima-se que este setor pode crescer em média 10% ao ano.

Ainda falta consciência da população sobre a proteção da residência e há muito espaço para desenvolvimento, uma vez que o ticket médio é bem menor do que as pessoas imaginam. A dotação de serviços agregados, como assistência 24 horas e soluções de conveniência, pode ampliar a receptividade por esse ramo de seguro. A previsão é que os seguros patrimoniais em geral cresçam em média 7% ao ano.

No Brasil, o seguro de transporte é obrigatório, porém, calcula-se que mais de 50% das transportadoras ou 50% das cargas transportadas no Brasil não tenham seguro, e isso ocorre basicamente por falta de fiscalização eficiente. O desenvolvimento econômico do País deve impulsionar uma ampla conscientização nesse segmento, além de maiores investimentos em infraestrutura. O crescimento anual deste setor deve ficar entre 5% e 7%.

O seguro rural pode crescer acima de 12% a 20% ao ano, visto que o Brasil tende a se fortalecer como um grande competidor mundial na produção de alimentos e bioenergia. Porém, depende dos governos aumentarem os subsídios para a consolidação desse seguro.

A Cultura do Seguro

O bônus demográfico é fato, e pode proporcionar um período de grande prosperidade – consta que a reconstrução da Europa e do Japão no pós-Segunda Guerra Mundial foi auxiliada pela larga faixa de população economicamente ativa para amparar o crescimento. Entretanto, é preciso que as condições socioeconômicas e o trabalho das empresas sejam direcionados para potencializar esse momento.

Do lado dos seguros, também é importante que as regras e resoluções permitam o desenvolvimento de produtos que atinjam públicos cada vez maiores, de diversos nichos e segmentos da população. Também precisa-se disseminar a cultura do seguro, tanto nos principais centros urbanos como em regiões menos centrais.

Os seguros são importantes instrumentos de tranquilidade e proteção dos sonhos e das conquistas da população, e devem ser disseminados da forma adequada para que os ganhos com o desenvolvimento econômico sejam protegidos agora, e no futuro.

Fonte

UB,

ResponderExcluirExcelente material, parabéns pela postagem!

Somos sócios juntos na nossa querida Porto Seguro.

Abraços!

Tamo junto!

ExcluirBoa uó! Excelente texto!

ResponderExcluirRealmente o mercado de seguros tem muito a crescer no Brasil.

O único problema do segmento é que é um dos primeiros a cair quando se ouve a palavra "crise"...

É na crise que nóis enche o carrinho! rs

ExcluirExcelente material, parabéns pela sua dedicação!

ResponderExcluirAbraços,

GPL

Valeu Sr. Limão!

ExcluirPuxa Uo, que belíssimo post.

ResponderExcluirParabens! Por isso és hoje o melhor blogueiro do nosso universo de finanças

S. Guarda sempre lisonjeiro. rs

ExcluirObrigado,

Abraço!

Uma verdadeira aula.

ResponderExcluirClap clap clap, onde isto sao palmas.

Nao ha como ter acoes de B&H sem tee uma boa seguradora em carteira.

Abraco

Valeu Viver, espero ter sido um post útil.

Excluirtenho mt porto seguro e bbse.

ResponderExcluirAmbas soh dao lucro, nao tem dividas e pagam bons dividendos.

Setor financeiro nao tem crise.

Todo setor tem crise, uns menos que outros, rs.

ExcluirCara, queria ter metade da sua disposição para estudos assim. Ficaria bem mais seguro nos meus investimentos. Mas como não tenho vou lendo os seus...hehe

ResponderExcluirParabéns!

Fala Malba, vou colocando aqui os resultados das minhas andanças... rs

ExcluirAbraço!

EXCELENTE post UO, parabens!

ResponderExcluirAbraço!

Bagual

Valeu!

ExcluirBbse3 é minha maior participaçao. Portoseguro é a quarta. Ótimo setor para se investir no buy and hold. A baixa penetração é muito promissor para quem acredita no setor. Sem esquecer que Irb poderá ter suas ações listadas. Essa eu pretendo também comprar.

ResponderExcluirLRB?!

ExcluirExcelente post, estou entrando aos poucos em PSSA3. Qual seu critério de entrada nesses papéis?

ResponderExcluirMinhas entradas são puramente técnicas, nada fundamentais, rs

Excluir